投資哲学と言うと、何だか難しそうですが、要は弊店の投資に対する考え方とシステムの 設計思想です。そして、投資顧問の投資哲学は投資家にとって最も重要な概念です。 何故なら、投資家の投資スタイルが投資顧問の投資哲学と合致していなければ、損をしたとき納得がいかないからです。 最後に、分かり易いように弊店の投資哲学と通常の投資スタイルと対比してご説明致します。

弊店の投資哲学は以下の6点です。以下順に説明していきます。

先ず、オーバーナイト(over ngiht)とは、ポジションを翌日に持ち越すことです。 そんなの当たり前だと思われる方は多いでしょうが、 投資の世界には証券会社のディーラー部門や、ネット・トレーダーの様に日計りの世界もあります。

次に、アウトライト(outright)とは、「1回限りの」という意味です。別の言い方では「片商い」とも言われます。 何の事かピンと来ないと思いますが、通常の株式投資はアウトライトです。 では、アウトライトでない取引とは、裁定取引やオプションにおける組合せて売買する取引です。

実は、世の中の投資で90%以上が、オーバーナイトで且つ、アウトライトです。ということなので、 敢えてことわる必要はなかったのですが、一応記述致しました。

先物取引は最も期近の限月に売買が集中する強い傾向があります。従って、 限月交代から約3ヶ月しか期間がありません。その間に 利益を得るには必然的に短期運用にならざるを得ません。弊店の年間売買回数は約44回で すので、月にすると3.6回、月間立会日数は約20日ですので、凡そ5営業日が売買サイクル となります。

現物株式ですと、買いからしか新規エントリーはできません。ですが、先物取引は売りか らも新規エントリーが可能です。売りから入れるということは相場の下落時にも収益機会 があるということです。現物株式しかご経験がない方はどうもこの「売りから入る」という 概念が理解できない方がいらっしゃいます。先物は元々現物がないので、 ない物を売る訳ではありません。

この部分が本ページのメインです。投資の世界において、絶対も常勝もあり得ません。 では、一寸先は闇なのかと言えば、そうでもありません。 ある一定の期間があれば、ある程度の利益が得られる方法は必ず存在します。 投資家にとって、最も利用し易いその方法とは、システムトレードによる運用だと弊店は確信しております。 以下をお読み頂ければその理由がご理解頂けると思います。

投資顧問とは、株式や債券、あるいは投資信託、更に先物やオプション等の金融商品に 対する投資判断について、専門的な立場から投資家に助言を行う業務です。金融庁に登録 が必要ですが、分析者の資格については、証券アナリストはおろか証券外務員資格がなく ても、書類形式さえ整っていれば登録は受理されます。 従って、投資家の立場からすれば、どの程度の専門知識があるか判断する材料はその業者 の提示する過去の実績や口コミの評判くらいしかありません。

マーケットを予測する方法として、大きく分けて「ファンダメンタル分析」と「テクニ カル分析」という2つの方法があります。 「ファンダメンタル分析」とは、経済の基礎的 要因(ファンダメンタルズ)を分析することで将来のマーケットを予想しようという分析 手法です。企業の財務状態、成長率といった内部要因と業界の収益力、動向、安定性ある いは金利、景気、為替といった外部要因に分け、それぞれ分析します。特徴としては、長 期予測が一般的ですが、分析者の能力に負うところが多く、部外者から見るとその予測の 的中率が曖昧です。また、常に経済や政治に注意を払う必要があり、情報収集力も問われ ます。 「テクニカル分析」とは過去の価格などから将来のマーケットの動向や価格を分析 します。特徴としては、短期予測が一般的ですが、通常コンピュータを使うので、システ ムの能力が全てで、過去の的中率等はデータで提供されます。過去の価格や出来高を利用 するので、情報収集力はあまり必要ありません。

では、ここで両者の違いを表にしてみましょう。

| ファンダメンタル分析 | テクニカル分析 | |

| 予測スパン | 長期予測 | 短期予測 |

| 予測実現のまでの期間 | 通常長期 | タイムラグなし |

| 予測者 | 人間 | 通常コンピュータ |

| 情報収集力 | 高度に必要 | 僅かでよい |

| エントリーのタイミング | 通常考慮なし | 高度に対応 |

| 的中率の安定性 | 人間がやるので不安定 | ある程度安定的 |

| 予測の的中率 | 曖昧 | 明瞭 |

| 投資に失敗した場合の対応 | 説明あり | 説明なし |

| 取引制度や税制の変更 | 柔軟に即時対応可 | 対応時間が必要 |

投資家にとって、分析者の能力を判断するより、システムの能力を判断する方がはるかに容易と言えます。 更に、「何故、短期運用なのか?」でも申し上げましたが、 先物取引の制度上、取引が活発になってからですと、期間が約3か月しかありません。 その間で、効率よく収益をあげるには、テクニカル分析によるシステムトレードがより理にかなっていると思います。

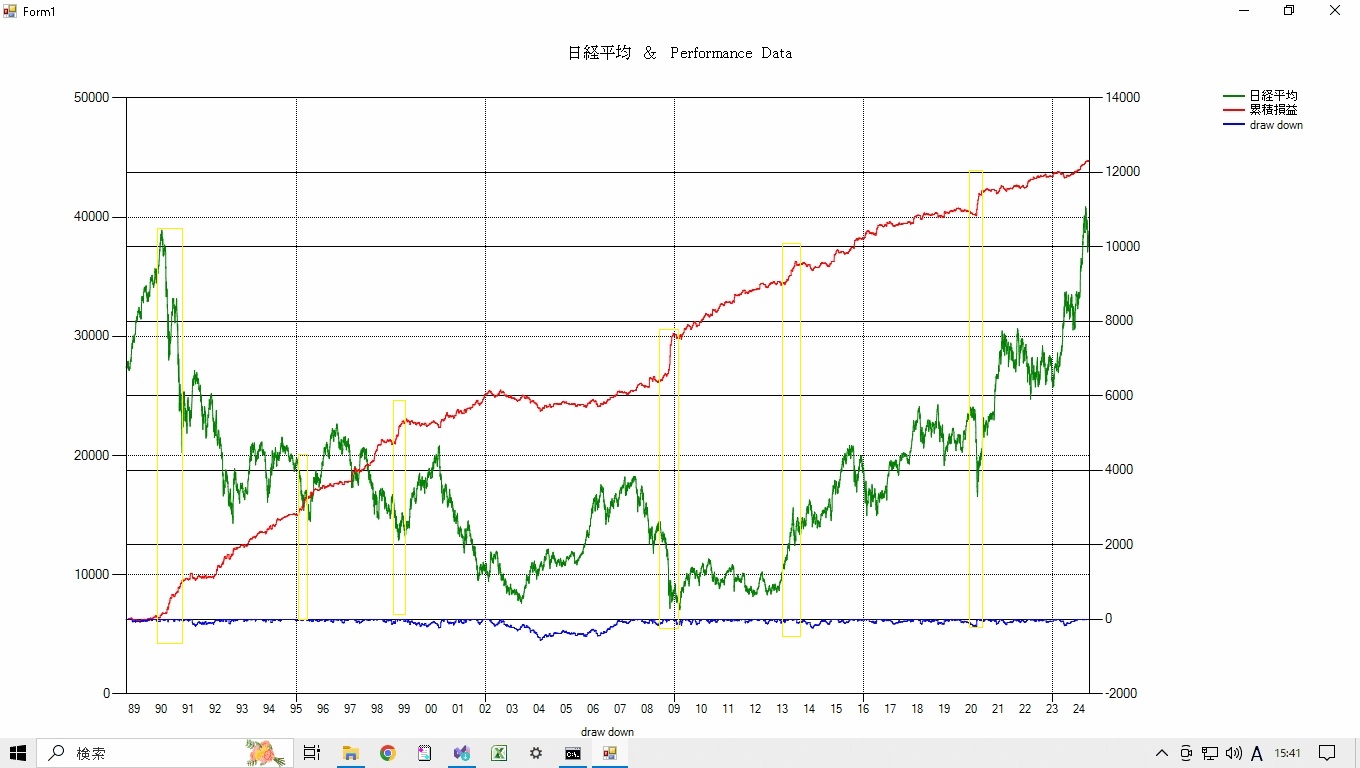

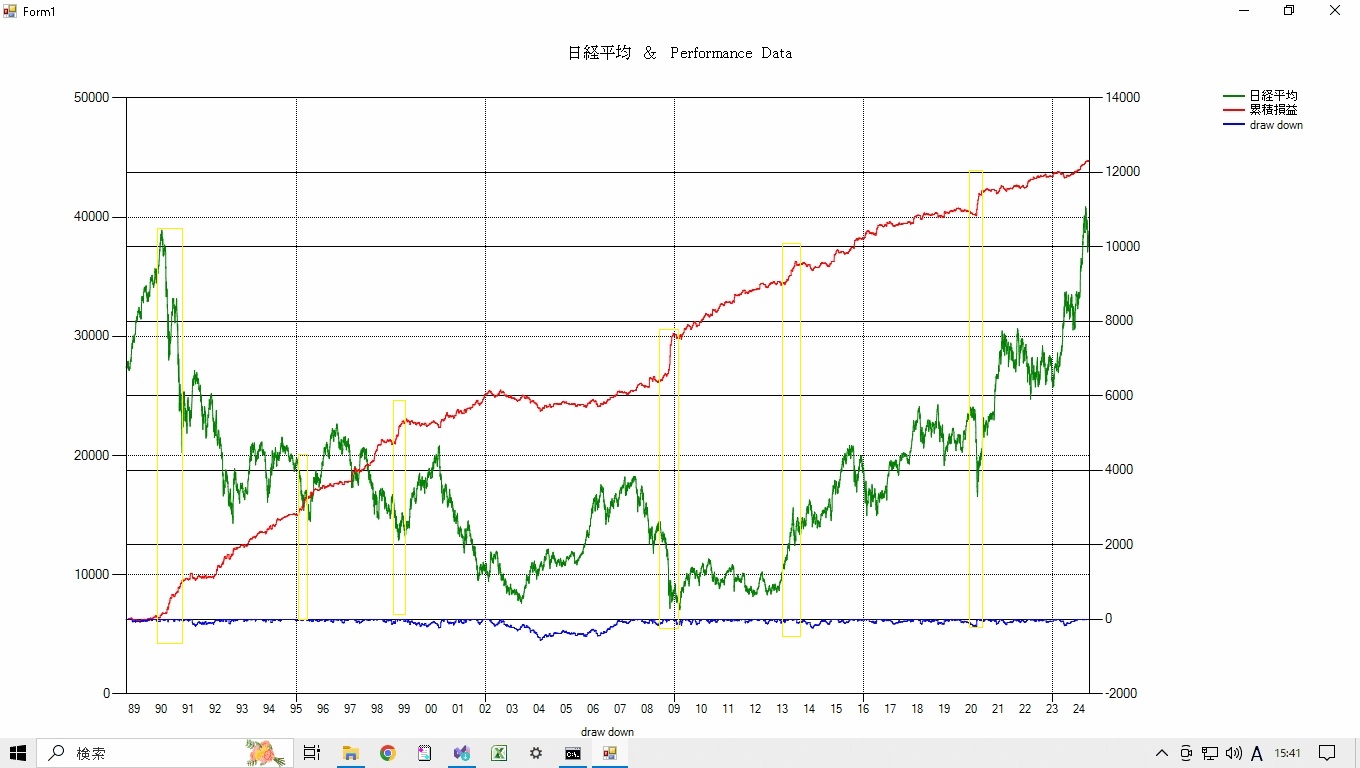

では、よいシステムとはどのようなシステムでしょうか?システムを評価する指標は平均収益率、 プロフィットファクター、 ペイオフレシオ、最大ドローダウン 等々いろいろありますが、簡便にして且つ直観的に判る方法があります。 それはズバリ、収益曲線の形です。長期(できれば10年間以上)に亘って安定的に右肩上がりの収益曲線であれば、 多少平均収益率が低くてもレバレッジを上げれば(※) 収益率の低さは補うことができます。一方、収益率が高くても、 収益曲線が安定的に右肩上がりでないシステムはどこで大きなドローダウン に見舞われるかわからないリスクを常に抱えています。

※ 過度のレバレッジは禁物です。LTCM(ロングターム・キャピタル・マネジメント)は 流動性の低い割安な債券を買い、流動性の高い割高な債券(主に米国国債)を売っていました。 債券の裁定取引のため、収益率が低いのを高いレバレッジ(最終的には約100倍)で 補って高収益を上げていましたが、ロシア危機の際、質への逃避が起こり、一発で全てを失っています。

ここで、改めてシステム運用とは?何なのか、ご説明したいと思います。システム運用 とはコンピュータを使う、使わないに拘わらず、一定の決まったルールで運用することです。 人為的な判断を排除して、機械的、システム的に行うので、システム運用と言います。 かつて、コンピュータやインターネットが無かった時代はデータ収集や売買ルールの確認に多大な労力が必要でしたが、 現代においてはデータ収集はインターネットで無料でできますし、高度な数理計算でさえ、コンピュータが一瞬のうちにやってくれます。 従って、現代では非常に低コストで運用できる手法として市民権を得つつあると言えます。

この項目が本ページの最重要項目です。「個別売買の損益に一喜一憂しない」とサラリと記述しましたが、 ことはそう簡単ではありません。どんなに優秀なシステムでも苦手な相場はあります。勝率60%のシステムだと すると、10回に6回勝つ筈ですが、これは平均です。苦手な相場では10回に8回負けるでしょう。その様な場合でも、淡々と 一定の比率でトレードすることが求められます。それに耐えられない方はシステム運用には向いていないと思います。

これまでは、一般論の話です。ここからは、弊店のシステムで運用した場合をご案内します。

まず、弊店のデータは(2024/04/30現在)

勝率 60.76%この状況は喩えとして解り易いので、サイコロを想定します。ただ、勝率は2/3だと 66.67%ですので、弊店のシステムはやや及びませんが。

1~4が勝これが、だいたいの弊店のシステムの実力と考えて頂いて構いません。もう少し、正確に 期待値を求めてみます。

1回当りの平均収益:266,597円つまり、弊店のシステムを利用するということはこの確率に勝負を賭けるということです。 ただし、これには重要な前提条件が伴います。それは収益曲線が安定的に右肩上がりであることです。 この点については弊店のシステムをご参照下さい。 更に、上記データに加味されていない以下のコストとリスクが存在します。

| -1標準偏差 | 平均 | +1標準偏差 | 標準偏差 | |

| 年間勝率(%) | 54.03 | 60.76 | 67.49 | 6.73 |

| 年間損益(円) | -432,515 | 2,664,776 | 5,762,066 | 3,097,290 |

システム運用を行う場合、売買を強制するものではありませんが、システムの指示に従 って売買して頂くのが基本です。しかし、短所の項目でも申し上げましたが、「イベント リスクに弱い」という弱点があり、状況によってはシステムの指示を無視することも必要 かと思います。イベントリスクにも、対処可能なリスクと不可能なリスクがあります。以 下主なイベントリスクの説明及び対処可能なリスクについてはその対処法をご説明いたし ます。

1、4及び5のケースで返済推奨をした場合、システム上の処理をどうするか?という点についてご説明致します。 もし、返済してもシステムにその情報を入れなければ、システムはまだ、ポジションがあると判断しその前提でシグナルを出します。 その結果、お客様のポジションとシステム上のポジションが不一致となる不都合な状況に至ります。 一方、データを入力すれば、その不都合は解消しますが、システム運用の基本からはずれることとなります。 いろいろ考えた末、データを入力し、強制返済という形で処理することと致しました。

まず、主なシステムのタイプは以下の3つに分類されます。

フォーメーションに関してはそれ自体が自己完結していますので、他の指標等を組み合わせには不向きです。 それで、弊店としてはトレンド・フォローとカウンター・トレンドの折衷案を採用しました。

トレンドの時はトレンド・フォローで、レンジの時はカウンター・トレンドにすればいい ので簡単だと思われる方も多いと思います。ですが、そもそもトレンドの把握自体かなり 困難を極めます。通常、リアルタイムにトレンドをは把握することは不可能で、トレンド を確認できた頃には相場の美味しい所は終わっています。一方、トレンドの終了もタイム ラグがあるので、終了確認時にはピーク又はボトムからかなり動いた後になってしまいます。

クオンツ分析ならば、この問題を解決してくれるので

はと思い、金融工学の本を随分読みましたが、結局結論は同じでした。金融工学と言えど、

市場のDataを基に分析することに変わりはなく、テクニカル分析同様にタイムラグがあり、

また、フォーメーションの様に応用を利かせるのはかなり難しいのです。

で、辿り着いた結論は以下の5点です。

上記結論の結果、カウンター・トレンドがやや多い、トレンドフォロー:カウンタートレンド = 3 : 7 の割合となりました。

現代ポートフォリオ理論は効率的市場仮説を基にして構築されています。しかし、リーマン・ショックを経て、 効率的市場仮説は死んだのではとの声も多く聞きます。果たして本当に市場は非効率なのでしょうか? 投資の現場ではいまだにブラック・ショールズ式(※)が利用されていますし、 実際、通常の相場ならば、ブラック・ショールズ式はオプションの価格をよく説明しているようにも思えます。

つまり、「市場はあるときは効率的で、あるときは非効率になる」のではないでしょうか。 これだけでは何のことやらわかりませんので、もう少し具体的に申し上げますと、 リーマン・ショックのような強いトレンドが発生しているときが非効率で、レンジ相場や弱い トレンドのときが効率的と思われます。ではその効率、非効率を分けるのは何かというの は非常に難しいのですが、限りなく答えに近いだろうと推定されるのはボラティリティです。 よって、弊店のシステムはボラティリティを非常に重視して設計され、実際、弊店の場合、 ボラティリティの高い暴落時には高い収益(下記グラフ)をあげています。

※ブラック・ショールズ式はオプションの価格を求めるための式ですが、効率的市場仮説 を前提にしていて、何故ボラティリティ・スマイルが発生するのか等、市場をうまく説明 できない点が多々あります。ただ、簡便なため広く利用されています。

これまでのところで、凡その弊店の考え方やシステムの設計思想はお分かり頂けたと思います。 最後に、通常の株式投資とは随分違うので、その違いを対比しようと思います。

| 弊店のシステム | 通常の株式投資 | |

| 投資期間 | 短期運用 | 長期運用 |

| 新規エントリー | 売りも買いもあり | 買いのみ |

| 年間売買回数 | 35~55回 | 0~数回 |

| リスク | 価格変動リスク 大 時間的リスク 小 | 価格変動リスク 小 時間的リスク 大 |